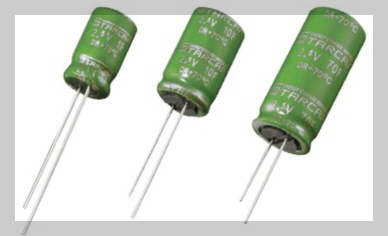

**코칩(126730)**은 최근 2차전지, 슈퍼커패시터, 전고체전지 등 차세대 에너지 저장장치 관련주로 시장의 주목을 받고 있습니다. 본 분석에서는 코칩의 주가 흐름, 실적, 배당, 재무 건전성, 그리고 향후 주가 전망까지 종합적으로 살펴봅니다.

📰 최근 뉴스 & 핵심 이슈 요약

| 날짜 | 제목 | 요약 |

|---|---|---|

| 2025-05-27 | 코칩, 5거래일만에 급등…슈퍼커패시터·전고체전지 기대감 | 슈퍼커패시터 제조 및 신사업(칩셀리튬, 전고체전지) 성장 기대감에 힘입어 주가 급등, 기관 순매수 유입 |

| 2025-04-10 | 실적 정상화 전망…2025년 본격 반등 기대 | 2025년 매출액 386억원(+15.7%), 영업이익 41억원(+40%) 전망, 신사업(칩셀리튬)·해외 진출 본격화 |

| 2025-01-20 | 칩셀리튬 납품 확대…실적 성장 전망 | 칩셀리튬 생산능력(CAPA) 증설, 유럽·인도 등 해외시장 확대, 전고체전지 개발로 중장기 성장동력 확보 |

| 2025-01-17 | 삼성전기와 협력, 전고체전지·로봇 부품 개발 | 삼성전기와 초소형 전고체전지 시제품 공급, 휴머노이드 로봇용 MLCC 개발 참여, 신사업 기대감 부각 |

- 핵심 이슈: 슈퍼커패시터·2차전지 신사업 본격화, 삼성전기와의 협력, 전고체전지 개발, 해외시장 확대

- 관련 테마: 2차전지, 슈퍼커패시터, 전고체전지, 로봇, AI, 스마트그리드

이러한 이슈들은 코칩의 실적 및 주가에 직접적인 영향을 미치며, 특히 2차전지·슈퍼커패시터·전고체전지 시장의 성장성과 연관되어 중장기적으로 산업 전반에 파급력을 가질 전망입니다.

코칩, 오라클 54조원 AI서버 확대 수혜..‘스타게이트 핵심 부품사’ 부각↑ [특징주]

글로벌 화두를 모으고 있는 오픈AI와 소프트뱅크가 주도하는 미국 '스타게이트 프로젝트'가 순항하면서 참여사들의 영향력에 따른 수혜주 옥석가리기가 본격화되는 양상이다. 27일 오후 2시 37분

n.news.naver.com

💰 현재 주가 정보

코칩의 주가는 최근 신사업 기대감과 실적 반등 전망에 힘입어 단기적으로 큰 변동성을 보이고 있습니다.

| 항목 | 내용 |

|---|---|

| 현재 주가 | 13,780원 |

| 전일 대비 | +2,940원 (+27.12%) |

| 52주 최고/최저 | (최근 정보 미공개) |

| 시가총액 | 약 1,100억원 내외(추정) |

최근 5거래일간 기관 순매수세가 유입되며, 외국인도 일부 매수에 가담하고 있습니다. 단기 급등세로 인해 변동성이 확대된 상황입니다.

💸 2025년 배당 정보

- 주당 배당금: 2024년 기준 0원(무배당), 2025년 배당정책 미정

- 배당수익률: 없음

- 배당 기준일: 미정

- 배당성향: 미정 (업종 평균 대비 낮음)

배당 매력도: 현재 배당 매력은 낮으나, 향후 실적 안정화 시 배당 정책 변화 가능성 주목

코칩은 성장 단계에 있는 기업으로, 최근 몇 년간 현금 배당을 실시하지 않았습니다. 실적이 정상화되고 현금흐름이 안정화될 경우, 중장기적으로 배당정책 변화 가능성도 열려 있습니다.

⚡ 상승 요인과 리스크 분석

상승 요인

- 슈퍼커패시터·칩셀리튬 신사업 본격화: 기존 MLCC 유통 중심에서 고수익 슈퍼커패시터, 리튬계 2차전지(칩셀리튬) 제조로 사업구조 전환. 칩셀리튬은 2025년 유럽 가전업체 등 신규 납품 확대 예정. 생산능력(CAPA)도 2025년말 300만셀/월까지 증설 계획.

- 삼성전기와의 협력 및 전고체전지 개발: 삼성전기의 초소형 전고체전지 시제품 공급, 휴머노이드 로봇용 MLCC 개발 참여 등 차세대 성장동력 확보.

- 해외시장 확대: 인도, 일본, 대만, 유럽 등 글로벌 고객사 다변화 및 신규 시장 개척.

- 실적 정상화 및 수익성 개선: 2025년 매출액 386

384억원(+1520%), 영업이익 4146억원(+4044%) 전망. 영업이익률 10~12%대로 회복 기대.

리스크 요인

- MLCC 매출 감소에 따른 전체 매출 하락: 슈퍼커패시터 비중 확대 과정에서 MLCC 매출 급감, 전체 매출 일시적 감소 경험.

- 중화권·글로벌 경기 불확실성: 미중 무역분쟁 등으로 중화권 고객 주문 감소 가능성.

- 신사업 매출 본격화 지연 리스크: 칩셀리튬·전고체전지 매출 본격화가 예상보다 늦어질 경우 성장성 둔화 우려.

- 밸류에이션 부담: 2025년 예상 PER 20~24배로, 코스닥 평균(18배) 대비 소폭 할증 거래. 실적이 기대에 못 미칠 경우 주가 변동성 확대 가능.

코칩은 다양한 상승 모멘텀을 보유하고 있지만, 사업구조 전환과 신사업 안착, 글로벌 경기 상황 등 리스크 요인도 상존합니다.

🧾 재무 지표 요약

| 지표 | 수치 | 업종 평균 | 평가 |

|---|---|---|---|

| PER | 20.7~24.4 | 18.3 | 업종 대비 소폭 할증 |

| PBR | 1.50 | (미공개) | 무난 |

| ROE | (미공개) | (미공개) | 신사업 성장에 따라 개선 기대 |

재무 총평: 2024년 일시적 실적 부진을 겪었으나, 2025년부터 신사업 효과로 수익성·성장성 동시 개선 기대. 다만 단기 밸류에이션 부담은 존재.

📊 실적 요약

최근 2개 분기 및 연간 실적은 다음과 같습니다.

| 분기/연도 | 매출액 | 영업이익 | 순이익 |

|---|---|---|---|

| 2024년 | 319~334억원 | 29~32억원 | (미공개) |

| 2025년(E) | 384~386억원 | 41~46억원 | (미공개) |

2024년에는 일부 고객 주문 감소와 신사업 준비 등으로 외형·수익성 모두 부진했으나, 2025년에는 IT 경기 회복, 칩셀리튬 판매 본격화, 원가율 개선 등으로 실적 반등이 예상됩니다.

✅ 투자자 유형별 전략 제안

- 장기 투자자: 2차전지·전고체전지 등 신사업의 성장성과 글로벌 시장 확대에 베팅, 단기 변동성 감내 후 중장기 수익 추구

- 단기 트레이더: 단기 급등 이후 변동성 확대 구간, 기술적 조정 시 저점 매수 또는 단기 차익 실현 전략 병행

- 배당 투자자: 현 시점에서는 배당 매력 낮음. 실적 안정화 후 배당정책 변화 여부 모니터링 필요

📚 관련 종목 및 ETF

- 동종 업계 종목: 비나텍, 파워로직스, 삼진엘앤디

- 관련 ETF 상품: TIGER 2차전지테마, KODEX 2차전지산업

ETF는 분산 투자와 리스크 관리를 위한 좋은 대안이 될 수 있습니다.

📝 결론 및 전략 제안

- 적정 매수 구간: 단기 급등 이후 변동성 확대 구간, 12,000원 이하 조정 시 분할 매수 전략 유효

- 장기 보유 전략: 2차전지·슈퍼커패시터·전고체전지 등 신사업 성장성, 해외시장 확대, 삼성전기 협력 등 중장기 모멘텀에 주목

- 단기 리스크 대응법: 급등 이후 단기 조정 가능성, 신사업 매출 본격화 시점·글로벌 경기 상황 등 주요 변수 모니터링 필수

코칩은 2차전지·슈퍼커패시터·전고체전지 등 차세대 에너지 저장장치 테마의 핵심주로, 신사업 본격화와 글로벌 시장 진출에 따라 재평가될 가능성이 큽니다. 단기 조정 시 매수 기회를 포착하거나, 중장기 성장에 베팅하는 전략이 유효합니다. 다만, 사업구조 전환 리스크와 단기 밸류에이션 부담, 글로벌 경기 변수 등도 반드시 감안해야 합니다.

※ 본 콘텐츠는 투자 참고용이며, 실제 투자 판단과 결과는 투자자 본인의 책임입니다.

'경제' 카테고리의 다른 글

| 한화에어로스페이스 주가 전망 및 배당금 분석|방산·우주산업 이슈 집중 점검 (2025년 5월 28일) (3) | 2025.05.28 |

|---|---|

| 카카오 주가 전망 및 배당금 분석|AI·플랫폼 혁신 이슈 집중 점검 (2025년 5월 27일) (3) | 2025.05.27 |

| 화인베스틸 주가 전망 및 배당금 분석|조선기자재·로봇 신사업 이슈 집중 점검 (2025년 5월 27일 기준) (4) | 2025.05.27 |

| 콜마비앤에이치 주가 전망 및 배당금 분석|건강기능식품 ODM 이슈 집중 점검 (2025년 5월 27일) (2) | 2025.05.27 |

| 대우건설(047040) 주가 전망 및 배당금 분석|해외수주·주택시장 이슈 집중 점검 (2025년 5월 27일) (0) | 2025.05.27 |